Bankrot Silicon Valley banke (SVB) je posledica inflacije koja uporno razjeda globalni ekonomski sistem. Političke izjave da je kriza unutar bankarskog sistema pod kontrolom su samo to – političke izjave. Moderni bankarski sistem, koji se decenijama oslanjao na niske kamatne stope je pod značajnim pritiskom i jasno je da će niz banaka otići pod led.

Inflacija je za ekonomiju što je kancer za telo – smrtna pretnja. Inflacija od 7% za pet godina lomi životni standard na pola ako prihodi ne prate inflatorni skok. Ako sva primanja skoče za isti procenat onda imamo dalji skok inflacije. To neslavno vrzino kolo inflatorne spirale ima samo jedan lek: povećanje referentnih kamatnih stopa. Kada kamate, to jest cena novca skoči, ekonomska aktivnost usporava – manje posla vodi u veću nezaposlenost. Kada određeni broj građana izgubi radno mesto ukupna potrošnja pada jer je manje novca u sistemu koji potražuje dobra i usluge. Sam ovaj proces obara cene i vraća inflaciju na niži, prihvatljivi nivo od par procenata.

Ako se vratimo na kancer analogiju i ovde se bira između dva zla – bitno je izabrati manje. Kada neko ima kancer i lekari mu predlože amputaciju noge zarad spašavanja života alternativa je jasna: smrt. Oba rešenja su loša ali se sa jednom nogom i dalje živi. Javnost je kod nas i širom sveta uznemirena jer polako dolaze do spoznaje da lakih rešenja nema. Inflacija je problem čije rešenja zahteva kratkoročnu muku zarad povratka u zdravo ekonomsko okruženje.

Glavni problem je kao i uvek politički: referentne kamatne stope se ne dižu dovoljno brzo kako bi se proces smanjenja potražnje stavio u pokret. Banke jesu među prvim žrtvama u inflatornom okruženju i svako odlaganje teških mera samo gura još više institucija u rizik. Credit Suisse je još jedna žrtva, moram reći zaslužena, koja je usisana od strane konkurentnog UBS-a. Švajcarska država je pomogla kapitalom kako bi ovu, 167 godina staru, banku spasili bankrota. Banka je sredinom 19. veka pomogla u stvaranju švajcarskog franka i finansirala jednu od najbržih elektrifikacija jedne zemlje. Od Drugog svetskog rata do danas banka se stalno klimala reputaciono. Baš je ova banka godinama bila u centru skandala sa računima žrtava Holokausta. Na sve načine su sprečavali naslednike da dođu do novca koji su njihove majke, očevi i rodbina ostavili u vihoru nacističkog zla. Sa druge strane su uredno čuvali sredstva na računima nacističkih vođa i velika sredstva prebacili u Južnu Ameriku gde se ova gamad sakrila. Još tada je Credit Suisse bio za pod led, ali Zapad brzo zaboravlja svoje zločine tako da je banka godinama vršljala svetom pod stalnim smradom mnogobrojnih skandala. Ove finansijske lešinare niko neće žaliti.

Poslednja velika kriza 2008. godine je demonstrirala da banke moraju biti pod budnim okom regulatornih tela. Amerikanci su nakon skorog kolapsa čitavog sistema tih godina izglasali Dodd-Frank Akt. Ovaj zakon zahteva dodatne provere velikih banaka. Zahtevni stres testovi stavljaju banke u različite situacije kako bi videli mogu li da prežive određeni scenario. Ako ne prođu regulatori zahtevaju da banka poveća rezerve kapitala. Ovo činu banku sigurnijom ali smanjuje njen profit.

Dolaskom Donald Trumpa na vlast rastu pritisci da se ovaj zakon iz 2010. godine olabavi. Nakon dve godine lobiranja i potrošenih $46 miliona amandman 2018. godine menja definiciju velike banke. Po Dodd-Frank aktu velika banka je svaka koja ima više od $50 milijardi u kapitalu. Trump stavlja potpis na amandman kojim pomera limit na $250 milijardi. Ovaj idiotski potez vraća većinu banaka ispod radara dodatnih kapitalnih rezervi. Sistem se jednostavno vraća na vreme pre 2008. godine sem za najveće američke banke.

Ironija je da je SVB banka bila među dvadesetak lobista koji su trošili milione da proguraju amandman. Tada su se radovali a sada plaču nad svojih $209 milijardi u kapitalu. Ta suma je tačno ispod novog limita i banka od 2018. godine ne prolazi zahtevne stres testove. Bahatost i poigravanje sa regulativom im je došlo glave. Dobili su ono što su zaslužili.

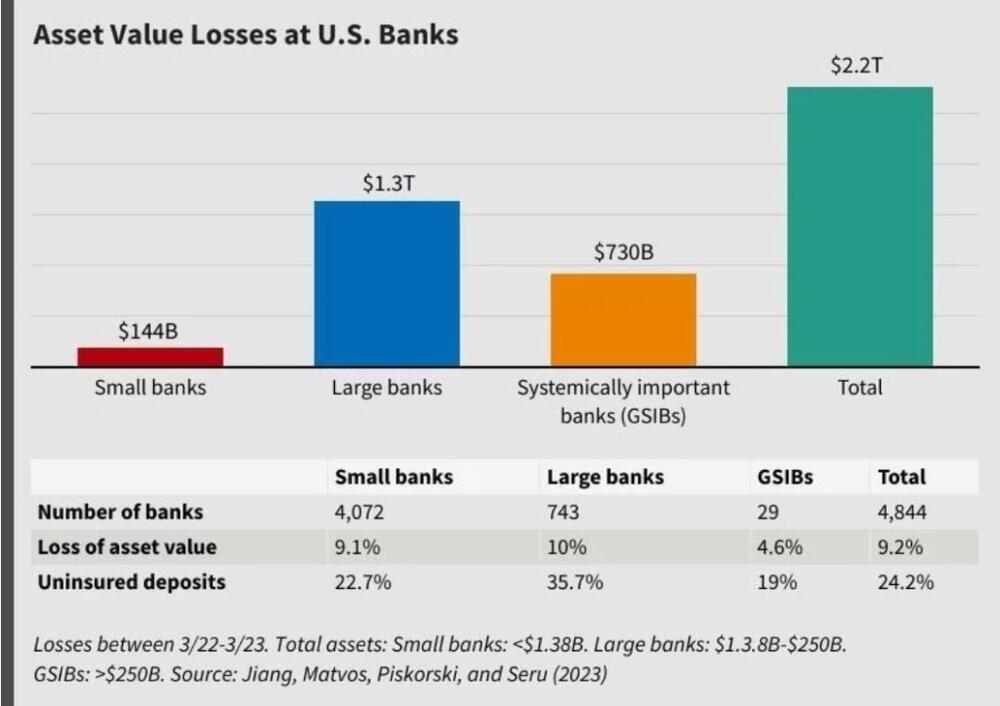

Pitanje je da li su poslednji? Istraživanje pod naslovom ‘Monetary Tightening and US Bank Fragility in 2023: Mark-to-Market Losses and Uninsured Depositor Runs?’ tvrdi da je oko 186 banaka u SAD u sličnoj situaciji kao SVB. Ispod su rigoroznih regulatornih zahteva dok inflacija steže njihove bilanse. Svakim danom vrednost hartija od vrednosti koje su u posedu tih banaka opada.

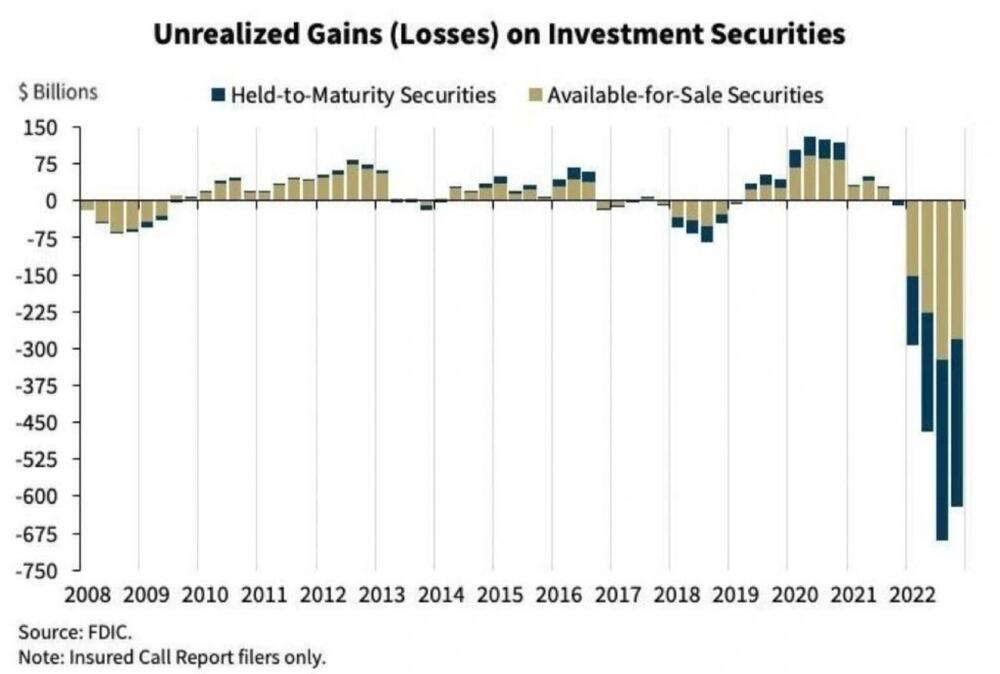

Kao što grafikon ilustruje, američke banke sede na $620 milijardi gubitka u ceni obveznica u svom kapitalu na kraju 2022. godine. Ilustracije radi FED je krizu 2008. godine rešio upumpavajući oko $700 milijardi u finansijski sistem koji je bio pred kolapsom.

Drugi rad nekoliko profesora sa Stanforda tvrdi da je 11% svih banaka u SAD u goroj situaciji od SVB. Te banke imaju veće nerealizovane gubitke od SVB. Vrednost obveznica u SVB portfoliju je od marta 2022. godine pala za oko 16%, što je oko $34 milijarde.

Oni tvrde da je skoro 500 banaka u opasnosti. Razlika u procenama je evidentna ali trend je jedan. Inflacija gricka kroz vrednost banaka kao što miš gricka kroz sir. Američki FED mora sve da učini kako bi dodatno kapitalizovao banke. Ali masovno štampanje novca će ovog puta dalje podgrevati inflaciju. To je ta magična inflatorna spirala o kojoj pišem već godinu dana. Plašim se da smo debelo zagazili u istu.

Bonus video: